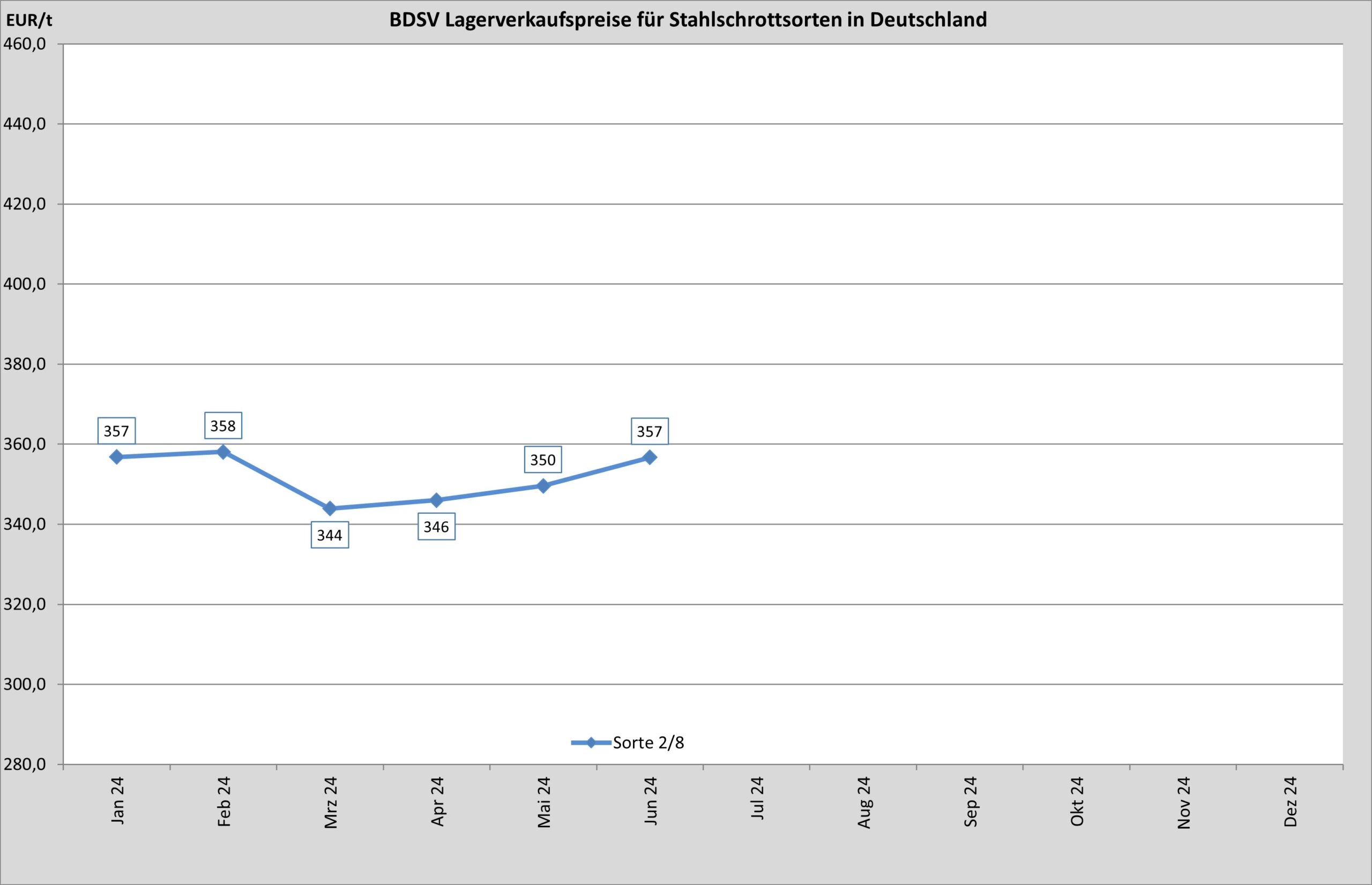

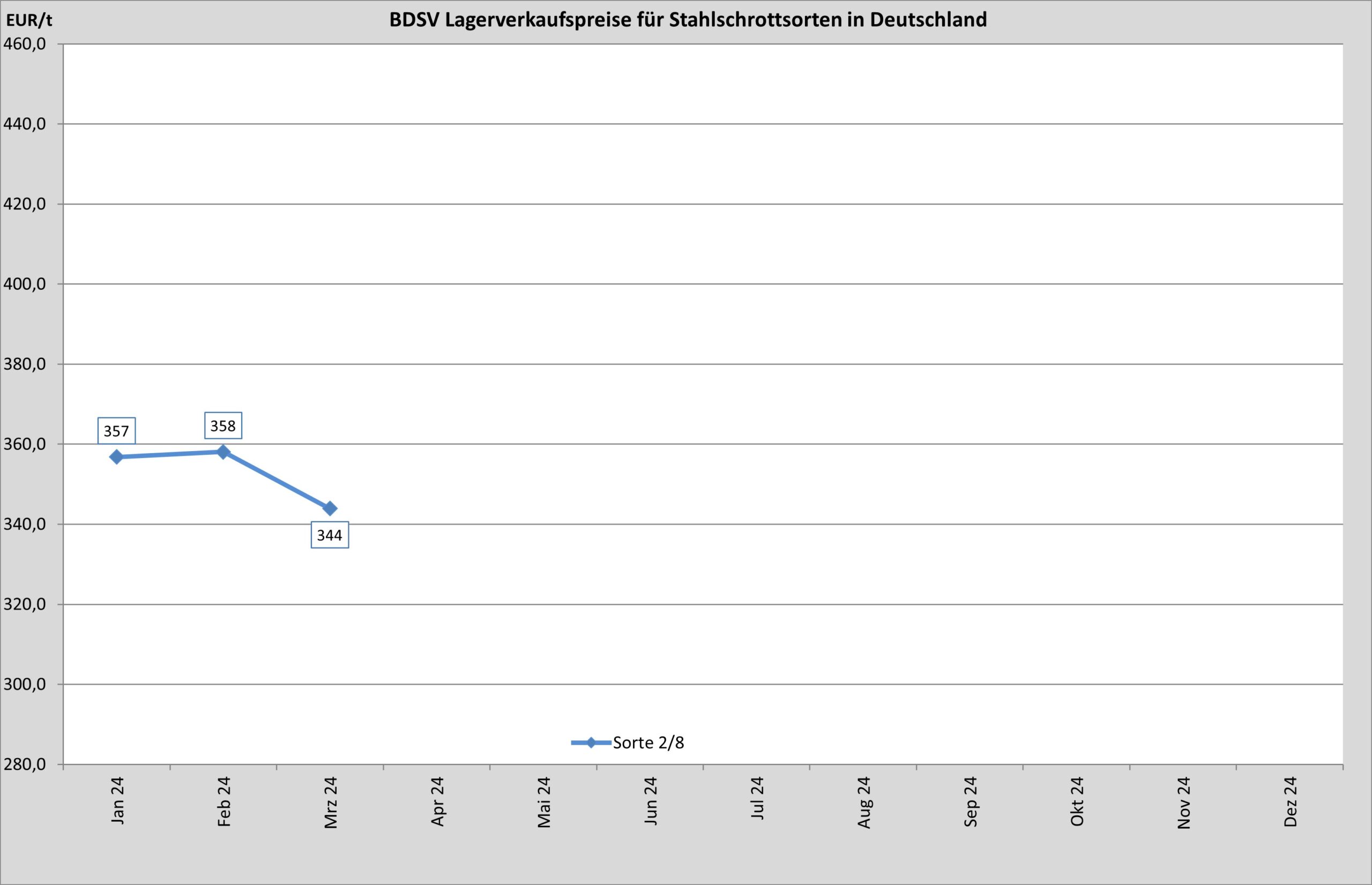

Lage am Schrottmarkt seit drei Monaten unverändert

Der konjunkturelle Aufschwung lässt weiter auf sich warten. Das Ifo-Geschäftsklima fiel um 1,6 Punkte auf 87,0 Zähler. Es ist der dritte Rückgang des wichtigsten deutschen Konjunkturbarometers in Folge. (Quelle: Ifo-Institut) Ohne eine nachhaltige Belebung der Industrieproduktion wird auch das Angebot an Stahlschrott weiterhin bescheiden ausfallen.

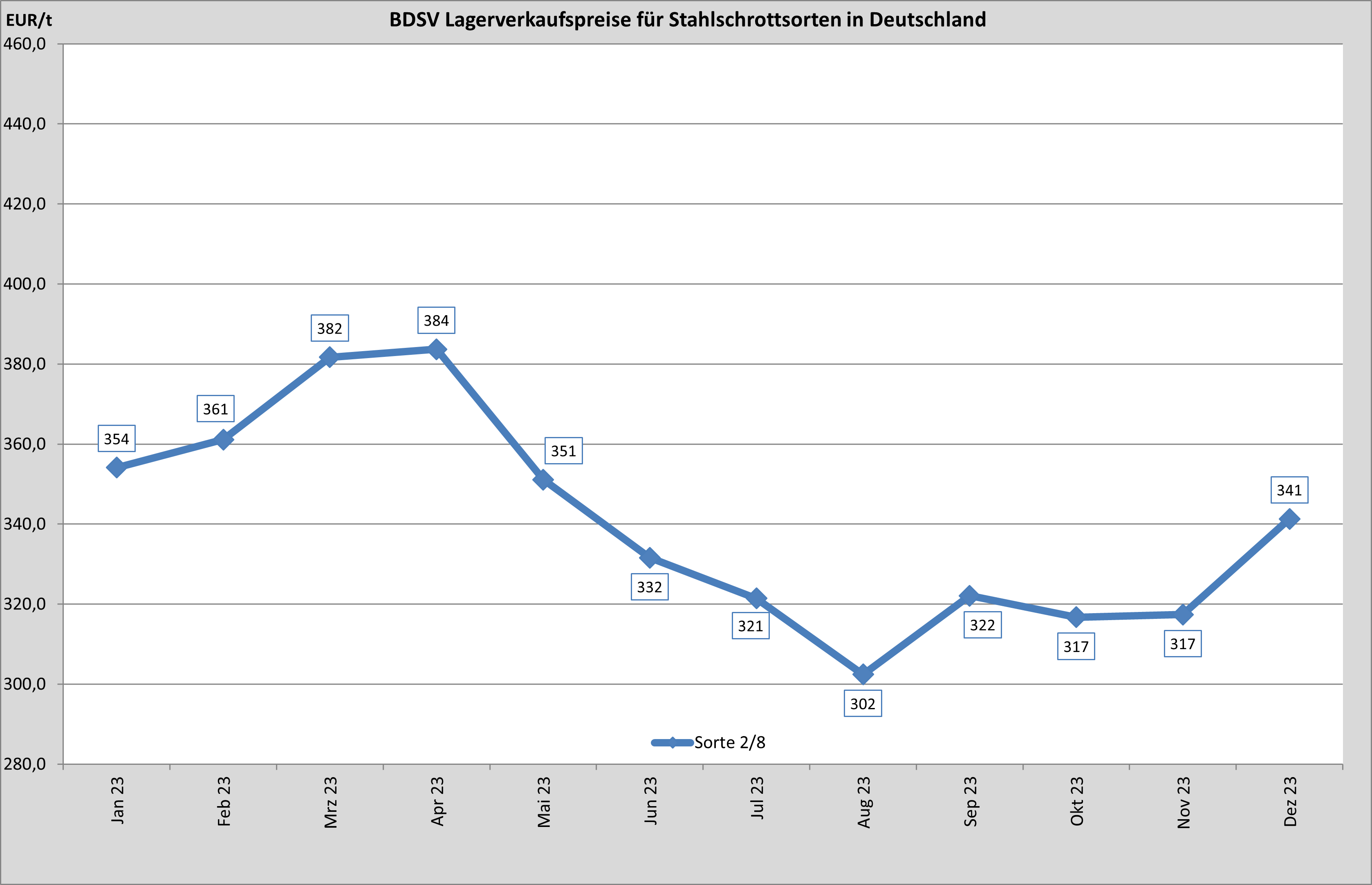

Im ersten Halbjahr zeigte die deutsche Stahlproduktion mit 4,5 Prozent Wachstum auf 19,4 Millionen Tonnen eine leichte Erholung. 2023 war sie auf ein historisch niedriges Niveau gefallen. „Die Rohstahlproduktion scheint das tiefste Tal durchschritten zu haben“, erklärte WV-Stahl-Hauptgeschäftsführerin Kerstin Maria Rippel. Fraglich sei jedoch, wie nachhaltig diese Entwicklung sei. Nach wie vor fehlen der Stahlindustrie „dringend benötigte Nachfrageimpulse der wichtigen stahlverarbeitenden Branchen“. (Quelle: MBI Stahl Monitor 26. Juli 2024)

Bei den Stahlschrottpreisen war auch diesen Monat eine Seitwärtsbewegung festzustellen. Je nach Sorte und Bedarf wurden die Preise vereinzelt nach oben oder nach unten korrigiert. Somit sind die Preise seit Monat März 2024 auf nahezu unverändertem Niveau. Viele Werke haben sich bereits in die Betriebsferien verabschiedet. Die italienischen Werke haben ihre Bedarfe aus dem europäischen Ausland bereits vor der langen Sommerpause im August drastisch zurückgeschraubt. Dies lag nicht an Produktionskürzungen, sondern an eintreffenden Schiffsladungen mit günstigerem Stahlschrott aus dem Ausland.

Metalle

Alle Notierungen für die an der London Metal Exchange gehandelten Industriemetalle haben nach der Euphorie im Mai deutlich nachgegeben. Weniger davon betroffen war Aluminium.

Nickel

Der Nickelpreis, der im Zeitraum April / Mai 2024 kräftig zugelegt hatte, musste seine Gewinne im Juni fast komplett wieder abgeben. Zum Ende des aktuellen Monats sind die Kursnotierungen noch einmal deutlich zurückgegangen. Nickel notiert aktuell bei 15.600 US-Dollar pro Tonne. Der Bedarf der Werke an Edelstahlschrott war zufriedenstellend, so dass die Preise im Verhältnis zur Notierung nur leicht zurückgegangen sind. (Quelle: Bloomberg Commerzbank Research)

Aluminium

Die Einkaufs- und Verkaufsaktivitäten lassen urlaubsbedingt nach. Im Primärbereich wird es in den kommenden Wochen weniger Nachfrage geben, da die Automobilbranche in den kommenden Wochen ihre Produktion herunterfährt. Im Sekundärbereich verharren die Blockpreise trotz fallender Nachfrage auf ziemlich hohem Niveau, was dem knappen Angebot an Aluminiumschrott geschuldet ist. Die Preise für Sekundärschrott haben jedoch nachgegeben.

Buntmetalle

Der Kupferpreis an der Londoner Metallbörse steht weiterhin unter Druck. Ein starker US-Dollar sowie die anhaltend schlechte Nachfrage in China bei einer immer noch hohen Kupferproduktion belasten den Markt. Auch die Lagerbestände an der LME sowie an der Börse Shanghai sind stark angestiegen. Auf der Schrottseite ist zu beobachten, dass die gehandelten Mengen zurückgehen, die Nachfrage und das Kaufinteresse der Hütten ebenfalls.

Haftungsausschluss – Disclaimer

Die Informationen zur Marktlage dienen ausschließlich der unverbindlichen Information der Kunden und Interessenten der Schuler Rohstoff GmbH. Keine der in diesem Dokument enthaltenen Informationen ist als Aufforderung zu einer Transaktion zu verstehen. Es wird keine Gewähr für die Vollständigkeit, Genauigkeit, Richtigkeit und Aktualität der Informationen übernommen. Aufgrund unvorhersehbarer Risiken, Ungewissheiten und sonstigen Faktoren kann es bei in die Zukunft gerichteten Aussagen zu Abweichungen von den hier gegebenen Einschätzungen kommen. Alle, unter Berücksichtigung dieser Informationen, ergriffenen Transaktionen geschehen auf eigene Verantwortung. Es wird jegliche Haftung ausgeschlossen.

Unsere Datenschutzhinweise finden Sie unter www.schuler-rohstoff.de/datenschutzerklaerung/