Weitere Details

Optimismus macht sich breit

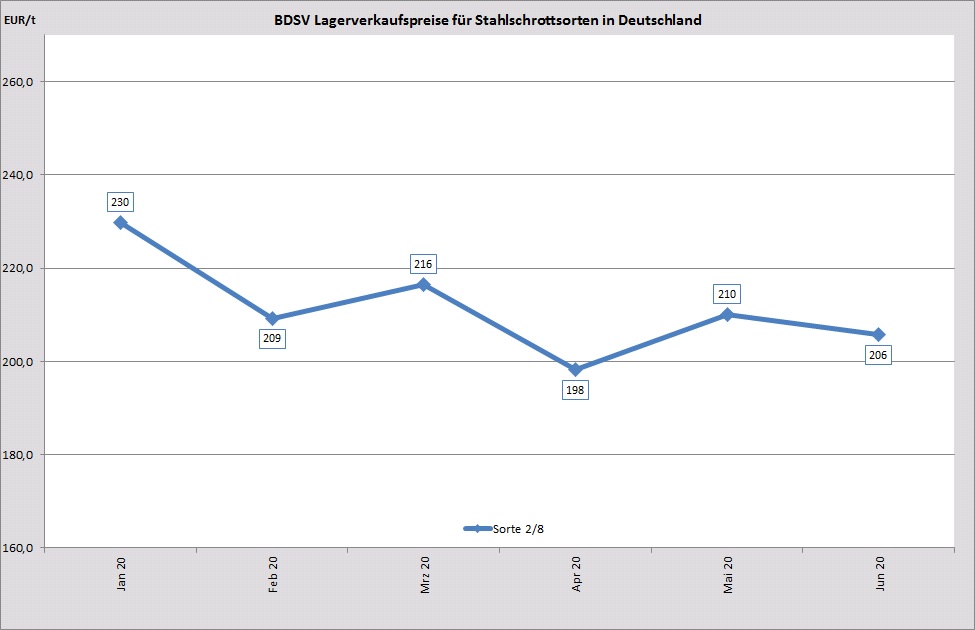

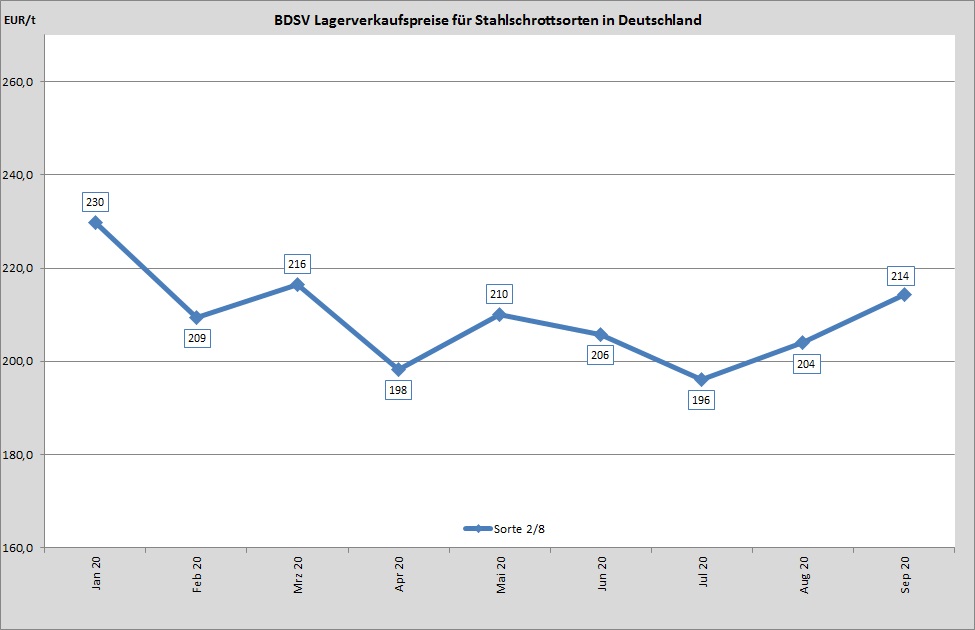

Ein Hoffnungsschimmer zeichnet sich am immer noch düsteren Konjunkturhimmel Deutschlands ab. In der jüngsten Konjunkturprognose, die das ifo-Institut am 22.09.2020 in München veröffentlichte, verläuft der Absturz der deutschen Wirtschaft glimpflicher als gedacht. Die Stahlschrottbranche ist der eigentliche Konjunkturbarometer, denn am Stahlschrottaufkommen zeigt sich wie gut oder schlecht es der metallverarbeitenden Industrie geht. Die Zahlen im September sprechen für sich. Es geht wieder aufwärts und das Neuschrottaufkommen steigt. Das spiegelt sich auch in der Nachfrage der Stahlwerke wieder. Mit dem Ende der Sommerferien waren alle Werke im Inland, sowie im benachbarten europäischen Ausland, wieder am Markt. Auch das seit August rege Tiefseegeschäft wirkte sich letztendlich positiv auf die sehr schleppenden Preisverhandlungen aus. Die Schrottpreise erhöhten sich je nach Sorte und Vormonatsniveau zwischen € 10,00/t und € 15,00/t. Die italienischen Werke taten sich mit dieser Preisentwicklung sehr schwer. Aufgrund des hohen inländischen Schrottangebots und einer immer noch schwachen Auftragslage im Flachstahlbereich, sahen sich die Werke nicht in der Lage, dem allgemeinen Preistrend zu folgen.

Metalle

Die Commerzbank hat die Rallye der Metallpreise in ihrem Research Bericht vom 14.09.2020 ausführlich kommentiert und war der festen Meinung, dass aus fundamentaler Sicht, in Anbetracht der bei allen Metallen hohen Lagerbestände, in Zukunft von niedrigeren Metallnotierungen auszugehen ist. Anfang September wiesen alle sechs an der LME gehandelten Metalle eine positive Preisentwicklung in diesem Jahr aus. Preistreibend war die schnelle wirtschaftliche Erholung weltweit und ein schwacher US-Dollar (tiefster Stand Anfang September seit April 2018). Seit zwei Tagen nun ist ein Nachgeben aller Kurse zu beobachten. Es gilt abzuwarten ob dieser Trend anhalten wird.

Legierter Schrott

Am deutschen Edelstahlmarkt hat die Nachfrage in den vergangenen Wochen wieder angezogen und damit auch die Nachfrage nach Edelstahlschrott. Eine seit mehreren Wochen hohe Nickelnotierung – die am 03.09.2020 mit US$ 15.810,00/t ihren Höchststand erreichte – hatte auf die Preisbildung für Edelstahlschrott wenig Einfluss. Die Werke zeigten sich hartnäckig und kauften eher zurückhaltend und mit reduzierten Ni-Inhaltspreisen, als dem Börsendruck nachzugeben. Der Handel quittierte dies mit der gleichen Einstellung und lieferte nur Kontaktmengen. Zwischenzeitlich ist der Nickelkurs um fast 10 % auf US$ 14.250,00/t gefallen, was sich aber mehr auf die Legierungszuschläge, nicht aber auf die Preise für Edelstahlschrotte auswirken wird.

Aluminium

„Die höhere Risikoversion an Märkten und der stärkere US-Dollar drücken seit dem 22.09.2020 den Aluminiumpreis an der LME. Bis dahin hatte sich der Preis, gestützt durch niedrige Lagerbestände an der LME und dem Optimismus der Anleger, recht gut gehalten“, so Eugen Weinberg von der Commerzbank Research. Der physische Markt ist jedoch stark überversorgt. Im Sekundärbereich zeigt die angelaufene Automobilproduktion erste Reaktionen. Die Preise für Sekundärschrotte haben leicht angezogen und eine spürbare Nachfrage macht sich breit. Für Oktober erwarten wir ein gleichbleibendes Niveau.

Buntmetalle

Betrachtet man die Performance der Kupfer-Notierung, seit den Tiefs im März und April im Zuge der Corona-Krise, so ist Kupfer von allen an der LME gehandelten Metalle mit über 40 % bislang am stärksten gestiegen und erreichte am 21.09.2020 mit US$ 6.878,00/t ein neues Zweijahreshoch. Die Freude währte nicht lange. Auch hier ist eine Kurskorrektur von über US$ 250,00/t zu verzeichnen. Ungeachtet der Börsennotierungen für Kupfer kämpft der Handel mit ganz anderen Problemen. Die Auftragslage der Hütten ist sehr bescheiden und der Absatz für Kupferschrotte, egal welche Qualitäten, gestaltet sich schwierig.